Konjunkturumfrage 2018

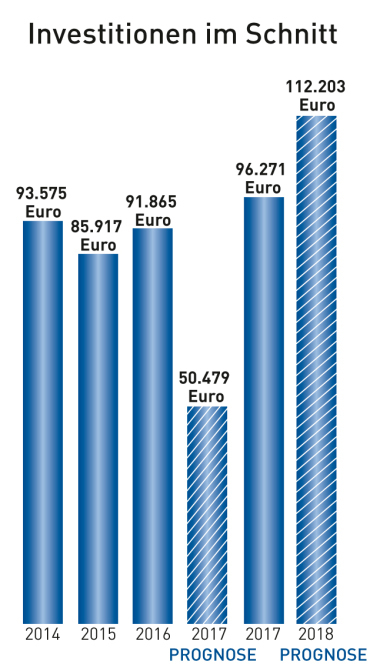

Stabilität auf hohem NiveauEin durchschnittlicher Investitionsetat von 99.450 Euro (2017: 96.271 Euro) signalisiert ein wirtschaftlich erfolgreiches 2018, die Fortsetzung der florierenden Konjunktur und die nötigen Aktivitäten für eine betriebliche Anpassung an die Anforderungen des Marktes. Die Zahlen für die Auftragseingänge (Anstieg: 54%; Prognose für Anstieg in 2019: 36%) und Umsätze (Zuwachs 50%; Prognose für Zuwachs in 2019: 44%) sind für 2018 besser ausgefallen als die Prognosen.

Für das erste Halbjahr 2018 haben die Rollen und Verzeichnisse der Handwerkskammern in Deutschland rund 26.000 Metallbauunternehmen gezählt. Die Liste der Bundesländer mit mehr als 1.000 Betrieben (Nebenerwerbsbetriebe sind nicht berücksichtigt) stellt sich wie folgt dar:

- Bayern: 5.356

- NRW: 5.034

- Baden-Württemberg: 3.429

- Niedersachsen: 2.085

- Sachsen: 1.948

- Hessen: 1.697

- Rheinland-Pfalz: 1.646

- Brandenburg: 1.180

- Sachsen-Anhalt: 1.085

- Thüringen: 1.014

Basis für die Ergebnisse sind 130 vollständig ausgefüllte Fragebögen. Deshalb an dieser Stelle ein dickes Dankeschön an alle Unternehmer, die uns ihre Eckdaten für die Auswertung zur Verfügung gestellt haben. Ein Hinweis vorab an die Branchenkontakte der Autoindustrie: 78% der Unternehmen haben dieses Jahr (2018: 44%) den Kauf von Transportern in ihre Investitionsplanung genommen und 41% (2018: 22%) Pkws.

Die Leserschaft

Die Betriebe unserer Leserumfrage beschäftigen im Schnitt 13 Mitarbeiter (Umfrage 2017: 20 Mitarbeiter) und führen 2,6 Auszubildende (2017: 2,4 Auszubildende) zu Gesellenprüfungen für den Beruf Metallbauer Fachrichtung Konstruktionstechnik. Dieser ist die Basis für Tätigkeiten im Brücken-, Hallen- und Torbau wie auch für konstruktive Stahlkonstruktionen im Allgemeinen. Zum konstruktiven Metallbau gehört aber auch die Verarbeitung von Stahl und Aluminium für Fenster, Türen, Fassaden, Balkone, Zäune oder Einfahrtstore. Und weil die meisten Metallbauer im Sinne der Berufstradition mit Esse und Ambos arbeiten, berücksichtigen wir in der Berichterstattung auch Anliegen selbständiger Kunstschmiede.

Metallbauunternehmer stehen für ein vielseitiges Portfolio, zu unserer Leserschaft gehören auch Gesellen, Meister und Techniker, die sich über ihre Branche auf dem Laufenden halten möchten, und Auszubildende wie Studenten.

Nach Auswertung der Umfrage arbeitet das Gros der Unternehmer mit einem Team bis zu zehn Mitarbeitern und ist im Umkreis von ca. 500 Kilometern tätig, wobei Betriebe bis zu fünf Mitarbeitern überwiegend in einem kleineren Einzugsgebiet von 100 Kilometern ihre Aufträge generieren.

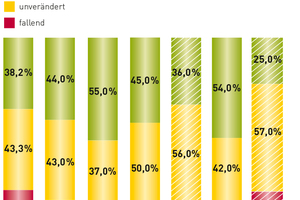

Die Umsätze in 2018

Dass das Jahr 2018 nicht viel schlechter ausfallen wird als 2017, dafür sprach bereits die Prognose: Für das vergangene Jahr gingen 44% der Unternehmer von steigenden Umsätzen aus und 48% von gleichbleibenden. In der aktuellen Auswertung sind es 50%, die im vergangenen Jahr steigende Umsätze bilanziert haben, für 42% ist der Jahresumsatz gleichgeblieben.

Was die Prognose für das laufende Jahr betrifft, sind die Unternehmen deutlich vorsichtiger geworden; nur noch 28% gehen von steigenden Umsätzen aus, 57% von stabilen und 15% von rückläufigen. In punkto sinkende Umsätze lässt sich im Überblick auf vergangene Prognosen jedoch feststellen, dass diese in der Regel schlechter ausgefallen sind als der Ist-Wert. An der Übersicht seit 2014 wird am Parameter „sinkende Umsätze“ die florierende Konjunktur der vergangenen Jahre deutlich. Die Übersicht zeigt ab dem Jahr 2014 einen steten Rückgang für „sinkende Umsätze“: von 20,5% auf 6% im Jahr 2017. Der Anstieg um 2% auf 8% im Jahr 2018 deutet auf keine signifikante Änderung hin.

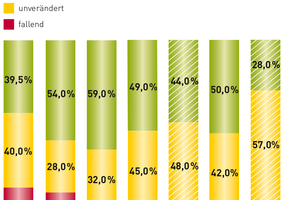

Mit den Angaben zu den Umsätzen korreliert die Auswertung der Auftragseingänge: 54% der Betriebe melden für das vergangene Jahr mehr Aufträge, bei 42% ist die Nachfrage stabil geblieben, lediglich 4% geben rückläufige Zahlen an. Dieses Resümee spricht für Engpässe bei den Kapazitäten und einen akuten Fachkräftemangel.

Die Prognose für die Auftragseingänge fällt ähnlich verhalten aus wie die Angaben beim Umsatz: Dieses Jahr rechnen nur noch 25% der Leser mit steigenden Auftragseingängen, immerhin 57% gehen davon aus, dass die Nachfrage stabil bleibt und 18% rechnen mit weniger Aufträgen. Die Unternehmer scheinen sich in ihren Erwartungen den Wirtschaftsinstituten anzupassen, die wie beispielsweise das ifo-Institut davon ausgehen, dass die florierende Konjunktur ihren Zenit überschritten hat.

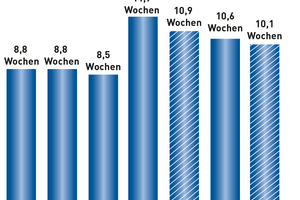

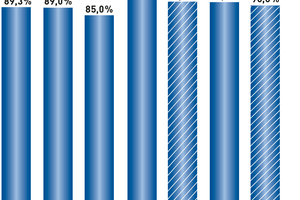

Die durchschnittliche Reichweite des Auftragsbestands hat sich von 2017 auf 2018 nur um eine Woche von 11,7 auf 10,9 Wochen reduziert. Ein merklicher Zuwachs bei der Reichweite ließ sich vom Jahr 2016 auf das Jahr 2018 feststellen: von 8,5 auf 11,7 Wochen. Analog war vom Jahr 2016 auf das Jahr 2017 die Betriebsauslastung von 85% auf 94% angestiegen und hat sich im Jahr 2018 nur mehr um 2% auf 92% reduziert. Für das laufende Jahr gehen die Metallbauer von 90% Betriebsauslastung aus, also nochmal 2% weniger als im vergangenen Jahr.

Allgemeine Lage der Betriebe

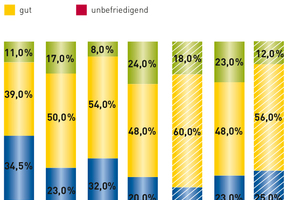

Die signifikanten Steigerungen vom Jahr 2016 auf das Jahr 2017 für die Parameter „Reichweite des Auftragsbestands“ und „Betriebsauslastung“ spiegelten sich auch in den Aussagen zur Lage des Betriebs. Unternehmer, die ihre Betriebslage als sehr gut bezeichneten, stiegen vom Jahr 2016 (8%) auf das Jahr 2017 (24%) um 16% an. Mit 23% bleibt dieser Wert für das vergangene Jahr nahezu konstant, für das Jahr 2019 sind jedoch die Prognosen so, dass sich die Unternehmerschaft mit glänzender Betriebslage auf 12% reduzieren soll – also knapp um die Hälfte. Ob Ist-Wert für 2018 oder Prognose für 2019 — konstant 6% beträgt die Zahl der Leser, die von einer „unbefriedigenden“ Situation sprechen.

Werden die Angaben von sehr gut/gut/befriedigend summiert, dann sind insgesamt 94% der Unternehmen, die der Redaktion metallbau ihre Eckdaten zur Verfügung gestellt haben, mit dem vergangenen Jahr zufrieden gewesen und gehen davon aus, dass dies auch in diesem Jahr so bleibt. Die Perspektiven für 2019 sind stabil auf hohem Niveau, gleichermaßen sind die Unternehmer in Habachtstellung, wann die Konjunktur abflauen wird.

Mitarbeiterzahlen

Einen merklichen Anstieg der Mitarbeiterzahlen verzeichnen die Übersichten für das Jahr 2011 (27,4%) sowie 2012 (29,1%). Die signifikante Steigerung von 2016 auf 2017, die sich in anderen Eckdaten wie Umsatz, Auftragseingang, Reichweite des Auftragsbestandes und Betriebsauslastung zeigt, lässt sich etwas abgeschwächt auch beim Parameter Mitarbeiter finden: Für das Jahr 2017 geben 6% mehr Unternehmer (24%) als im Vergleich zum Vorjahr an, dass sie Personal aufgestockt haben. 21% haben auch im vergangenen Jahr ihre Belegschaft ausgebaut. Trifft die Prognose zu, wird das Personalrecruiting dieses Jahr etwas gedrosselt, nämlich auf 14%. Angesichts der 8% Geschäftsführer, die für dieses Jahr Personalabbau planen, gibt es für angestellte Fachkräfte keinen Grund, bei Lohnverhandlungen ihr Licht unter den Scheffel zu stellen.

Investitionsfreudig in 2019

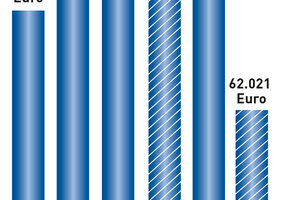

Die Investitionsfreude der Unternehmer hat sich seit 2016 (91.865 Euro) fortlaufend gesteigert: 2017 waren es 96.271 Euro, 2018 gar 99.460 Euro im Jahresschnitt. Wenngleich der durchschnittliche Investitionsetat von 2018 um knapp 13.000 Euro hinter die Prognose zurückfällt, liegt er um knapp 3.000 Euro höher als 2017.

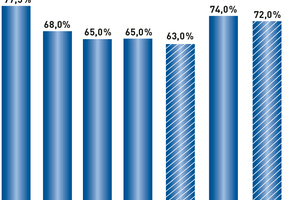

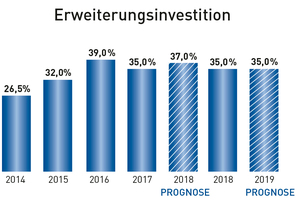

Das Ziel, straffe Betriebsabläufe zu schaffen, treibt die Rationalisierungsinvestitionen. Blieb der Wert 2016 und 2017 mit 65% gleich, stieg er im Jahr 2018 auf 74%. Mit 72% ist die Prognose für 2019 ähnlich hoch. Bei den Erweiterungsinvestitionen zeichnen sich keine wesentlichen Änderungen ab. Vom Jahr 2016 auf 2017 war diese Kostenstelle von 39% auf 35% rückläufig, für das Jahr 2018 ist das Ergebnis gleichgeblieben. Die Prognose für das laufende Jahr beträgt ebenfalls 35%.

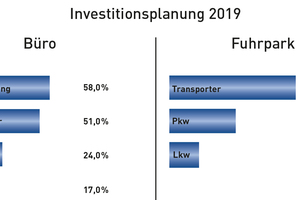

Fuhrpark hat Priorität

Mit einer Steigerung um 34% nämlich auf 78% hat die Anschaffung von Transportern einen hohen Stellenwert bei den Investitionen für 2019. Aber auch der Kauf von Pkws (2019: 41%; 2018: 22%) steht ganz oben auf der Einkaufliste der Metallbauer und immerhin möchten 17% zusätzlich einen Lkw für ihren Fuhrpark.

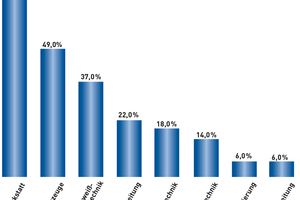

Im Bereich Fertigung gehen in diesem Jahr die Investitionen für folgende Maschinen zurück: Profilbearbeitungszentren von 10% auf 6%; Automatisierungslösungen von 11% auf 6%; Schweiß- und Schneidtechnik von 44% auf 37%. Vergleichsweise gleich bleiben die Ausgaben für Biegetechnik (2019: 14%; 2018: 12%) und Blechbearbeitung (2019: 22%; 2018: 23%). Gestiegen ist der Bedarf für die Werkstattausstattung (2019: 74%; 2018: 66%) und die Handwerkzeuge (2019: 49%; 2018: 39%).

Die Ausgaben für die digitale Transformation geht mit den Zahlen für den Investitionsplan „Büro“ einher. 2019 haben 51% der Unternehmer, das sind 13% mehr als 2018 (37%), Etats für Computer bereitgestellt. Den Einkauf von Software haben sich 24% der Leser (2018: 29%) vorgenommen, 17 % (2018: 18%) haben Ausgaben für CAD-Programme eingeplant.

Änderungen in Marktsegmenten

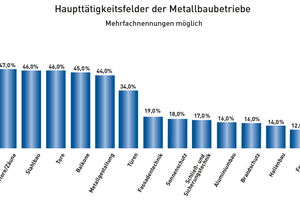

Unsere Umfrage fordert die Leser auf, aus 15 Tätigkeitssegmenten ihre Leistungsbereiche anzugeben. Bei der Zuordnung des Produktportfolios zeigen sich signifikante Änderungen um 10% für vier Segmente: So gaben bei der aktuellen Umfrage 47% unserer Leser an, im Bereich Einfahrtstore tätig zu sein (2017: 36 %). Mit einem Anteil von 44% liegt für das Arbeitsfeld Metallgestaltung ein Zuwachs von 11% vor. Rückläufig um 10% melden mit 16% (2017: 26%) der Aluminiumbau als Haupttätigkeitsfeld und auch das Arbeitsfeld Brandschutz hat sich laut Leserumfrage von 26% auf 16% verringert. Möglicherweise wird die Fertigung von Brandschutzelementen zunehmend Systempartnern wie Novoferm, Teckentrup, Hörmann, Peneder oder Schröders System überlassen.

Fazit

Die Branche des konstruktiven Stahl- und Aluminiumbaus floriert. Über 70% der Betriebe bezeichnen ihre Lage als gut beziehungsweise als sehr gut. Eine so hohe Zahl hat unsere Konjunkturumfrage im vergangenen Jahr erstmals seit fünf Jahren ausgewiesen. Dass sich das Ergebnis wiederholt, unterstreicht die gute Geschäftslage der Branche.

Stefanie Manger ◊