Bauwirtschaft sucht Lichtstreif

Verwaltungs- und Bürobau geht signifikant zurück

Die statistische Basis für die Informationen der Marktforschungsexperten von Heinze bildeten umfassende Befragungen unter Baustoffherstellern, Architekt:innen und Studierenden. Darüber hinaus lieferten hochkarätige Referenten Einblicke und Perspektiven.

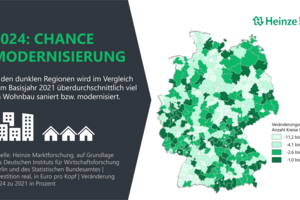

„Das aktuelle Angebot an barriere-reduzierten Wohnungen ist viel zu gering für die schnell alternde Bevölkerung. Nur jede 40. Wohnung in Deutschland entspricht heute diesen Anforderungen. Im Jahr 2035 gehen wir von rund zwei Millionen fehlenden altersgerechten Wohnungen aus“, so Dr. Philipp Deschermeier, Senior Economist am IW. Seine Forderung: „Es braucht Anreize und Förderung, keine zusätzlichen Regulierungen durch den Staat. Die KfW-Förderung speziell für Umbaumaßnahmen sollte verstetigt und ausgebaut und Vergleichbares für den Neubau etabliert werden.“

Die Zinswende als Zeitenwende im Wohnbau

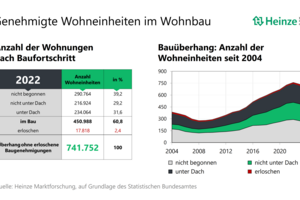

Dass insbesondere die Zinswende eine Art Zeitenwende in der Baubranche mit fundamental geänderten Rahmenbedingungen eingeläutet hat und sich viele Marktteilnehmer quasi in einem Schockzustand befinden, bestätigte Volkswirt Prof. Dr. Udo Mantau. „Der Traum von 400.000 fertig gestellten Wohnungen ist ausgeträumt. Der Alptraum von weniger als 200.000 Wohneinheiten wird allerdings auch nicht eintreten. Doch selbst bei einer realisierten Zahl von 300.000 Einheiten bleibt Wohnen in Deutschland ein wachsendes politisches Problem“, so Prof. Mantau. Dennoch gäbe es aus seiner Sicht Faktoren, die optimistisch stimmen: Nachlassende Knappheiten an Vorprodukten, freiwerdende Kapazitäten sowie sich stabilisierende Bauzinsen sorgen für leichte Entspannung. „Auch der Bauüberhang im Wohnbau ist immer noch vergleichsweise hoch. Im Jahr 2022 waren noch rund 741.000 Wohneinheiten in der Realisation, davon befanden sich mehr als 450.000 Einheiten im Bau (60,8 %) sowie 234.000 Wohnungen bereits ,unter Dach‘ (31,6 %).“

Strukturwandel im Nichtwohnbau

Über die sich wandelnden Strukturen speziell im Nichtwohnbau informierte die Teilnehmer des BaukonjunkturMeetings Christopher Kramp von der Heinze Marktforschung. Die Zeiten, in denen vor allem Warenlager und Handelsgebäude die treibende Kraft hinter den Genehmigungszahlen für gewerbliche Bauprojekte waren, sind augenscheinlich vorbei. „Und auch bei anderen Betriebsgebäuden findet ein regelrechter Strukturwandel statt: Das Arbeiten im Homeoffice hat sich in vielen Branchen durchgesetzt, wodurch die Nachfrage nach Verwaltungs- und Bürogebäuden spürbar zurückgegangen ist. Eine Ausnahme bildet hier noch der öffentliche Neubau, der Zuwachsraten zu verzeichnen hat. Insgesamt aber schlagen sich die allgemeinen wirtschaftlich schwierigen Rahmenbedingungen im Marktumfeld nieder“, so Volkswirt Christopher Kramp.

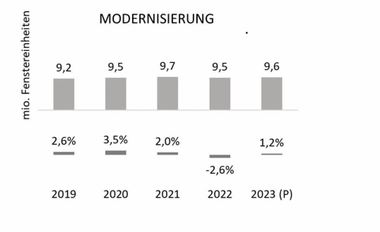

Betrachtet man den Hochbau insgesamt, so machen Modernisierungsprojekte aktuell 66 % des Bauvolumens aus. Damit entwickeln sich Neubau- und Modernisierungsvolumen prinzipiell gegensätzlich zueinander. „Eine Entwicklung, die sich 2024 fortsetzen wird. Das reale Modernisierungsvolumen im Wohnbau wird voraussichtlich um 1,7 % auf 149,6 Milliarden Euro steigen“, berichtet Christopher Kramp weiter.

Trübe Aussichten für 2024

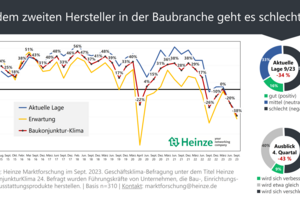

Von vielen Teilnehmenden mit Spannung erwartet wurden die Ergebnisse der von der Heinze Marktforschung durchgeführten Hersteller-Befragungen. Hierfür sind zweimal jährlich Führungskräfte aus der Bauindustrie aufgerufen, ihre Geschäftslage für insgesamt vier Quartale im Detail zu bewerten. „Da sich daran stets mehr als 300 Entscheider:innen beteiligen, können wir aussagekräftige Ergebnisse für derzeit 34 Produktbereiche ausweisen“, erläutert Thomas Wagner, Head of Market Research bei Heinze.

Das ernüchternde Ergebnis der diesjährigen Befragung: „Die schlechteste Lagebewertung seit Beginn der Umfragen im August 2015“, bringt Thomas Wagner die aktuelle Stimmung auf den Punkt. „Jeder zweite Hersteller bewertet die aktuelle Lage als schlecht. Noch schlimmer: Nur neun von 100 sehen für diesen Herbst und Winter eine Verbesserung, 52 % gehen sogar von einer Verschlechterung aus. Ein Hauptgrund für die schlechte Stimmung ist die desaströse baukonjunkturelle Lage: 91 % der Entscheider beurteilen diese als schlecht oder sehr schlecht. Und auch hier erwartet die große Mehrheit der Befragten eine weitere Verschlechterung in den kommenden Monaten. Diese Lage spiegelt sich auch in den tatsächlichen Absätzen wider: Zwei Drittel der Befragten klagen über einen Absatzrückgang gegenüber dem Vorjahr – und das in zweistelliger Prozenthöhe! Für 2024 rechnen 44 % der Unternehmen mit weniger Absatz.“ Den viel zitierten „Lichtstreif“ am Horizont müsse man dementsprechend suchen, so Wagner. Viele Unternehmen profitieren inzwischen zumindest zaghaft von den sich erholenden Rohstoffpreisen und zurückgehenden Lieferkettenproblematiken.

Die Bedeutung fundierter Marktkenntnisse nimmt aus Sicht von Thomas Wagner damit weiter zu. „Nicht nur die missliche Lage macht das Wissen um seine Zielgruppen und deren Bedürfnisse besonders wichtig. Auch Aspekte wie die Nutzung verschiedener Social-Media-Kanäle, die Gewinnung von Fachkräften oder der Einsatz Künstlicher Intelligenz stellt die Hersteller vor große Herausforderungen.“

Architekt:innen mit „überraschender“ Sorge

Etwas positiver – wenn auch im Ausblick ebenfalls negativ – sehen die befragten Architektinnen und Architekten die Stimmungslage. Fast die Hälfte der 240 befragten Büros bewertet die aktuelle Situation als gut (35 %) oder sehr gut

(13 %), immerhin 10 % bewerten sie als mangelhaft beziehungsweise als ungenügend (8 %). Tendenziell sehen die Befragten sich verschlechternde Marktbedingungen, wobei hier insbesondere Bürokratismus und eine zunehmend schwierige Zusammenarbeit mit Bauämtern als Gründe genannt wurden. Überraschend fiel die Antwort auf die Frage nach der größten Sorge aus: „Am meisten machen sich die Architekt:innen Sorgen um die Schul- und Bildungspolitik in Deutschland. Und dies bei einer Vorgabe von 15 potenziellen ,Brand‘-Themen seitens unserer Marktforschung“, erklärt Thomas Wagner.